L’Empire Ottoman face à une « troïka » franco-anglo-allemande : retour sur une relation de dépendance par l’endettement

Au XIXe siècle, alors même qu’était réaffirmé le principe de souveraineté des États hérité de la paix de Westphalie, se déployaient de puissants dispositifs de dépendance liés à la dette. Comme d’autres États et Empires de la « semi-périphérie » (Empire russe, Égypte, Chine), l’Empire ottoman se trouva progressivement engagé dans une intense relation de subordination envers les « grandes puissances » de l’époque, France, Angleterre, (Allemagne, de manière secondaire). C’est l’usage de l’endettement public externe qui lia l’Empire au « centre » ; d’abord financière, la subordination fut rapidement étendue aux champs administratif et diplomatique.

Au XIXe siècle, alors même qu’était réaffirmé le principe de souveraineté des États hérité de la paix de Westphalie, se déployaient de puissants dispositifs de dépendance liés à la dette. Comme d’autres États et Empires de la « semi-périphérie » (Empire russe, Égypte, Chine), l’Empire ottoman se trouva progressivement engagé dans une intense relation de subordination envers les « grandes puissances » de l’époque, France, Angleterre, (Allemagne, de manière secondaire). C’est l’usage de l’endettement public externe qui lia l’Empire au « centre » ; d’abord financière, la subordination fut rapidement étendue aux champs administratif et diplomatique.

par Louise Abellard

C’est au cours de son dernier siècle d’existence que l’Empire Ottoman se trouva emporté par sa dette dans un cycle de dépendance au « centre ». Jusqu’alors, de 1299 à 1854 - soit durant plus de cinq siècles, l’histoire de l’Empire avait plutôt été celle d’une forte indépendance financière. Le financement des dépenses impériales s’était opéré de manière interne : par la perception de taxes d’abord, prélevées au sein de chaque province et de chaque millet (communauté religieuse institutionnalisée), par l’endettement interne ensuite, auprès des banques ottomanes implantées dans le quartier de Galata à Constantinople. Progressivement, ce système s’était cependant révélé instable. L’économie de l’Empire Ottoman, périphérie du « système-monde » capitaliste, reposait majoritairement sur la production agricole. En conséquence, le niveau des taxes collectées était à la fois faible et peu prévisible – rythmé par les récoltes - tandis que les dépenses de l’Empire étaient fixes et importantes, au fil des nombreuses guerre engagées contre les territoires voisins. Le Trésor avait ainsi régulièrement connu d’importants déficits publics - particulièrement à partir de 1760, avec des pics en 1820 et 1830. L’ajustement fiscal n’avait pu être réalisé sur les revenus des ressortissants Européens actifs dans l’Empire - agents de commerce pour la plupart, donc porteurs de revenus plus élevés- ceux-ci bénéficiant de traitements spéciaux dans le cadre des Capitulations conclues dès le XVIe siècle entre le sultan et les diplomaties européennes. Dans le contexte de « fermeture des frontières » de l’Empire qui marqua le XIXe (fin de l’expansion territoriale, premières indépendances nationales, multiplication des conflits territoriaux) |1|, les ressources fiscales connurent un déclin important. L’ajustement budgétaire ne pouvait donc être réalisé que par endettement interne. Des obligations furent émises au rythme des besoins, souscrites par des investisseurs ottomans. Il s’agissait de titres d’emprunt à long terme - consolidés ou esham-ı cedid – qui, devant être remboursés à l’acquéreur tout au long de sa vie, se révélèrent particulièrement coûteux – d’autant qu’ils étaient souvent transmis de père en fils, prolongeant ainsi la durée de remboursement. Ils furent abandonnés au profit du papier monnaie - Kaimes ou Kaime-i-muteber-i nakdiyye - à partir des années 1840. Ces derniers, émis de manière extensive en temps de guerre, perdirent rapidement de la valeur, provoquant une inflation conséquente.

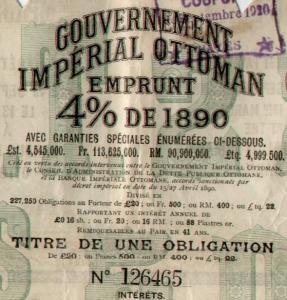

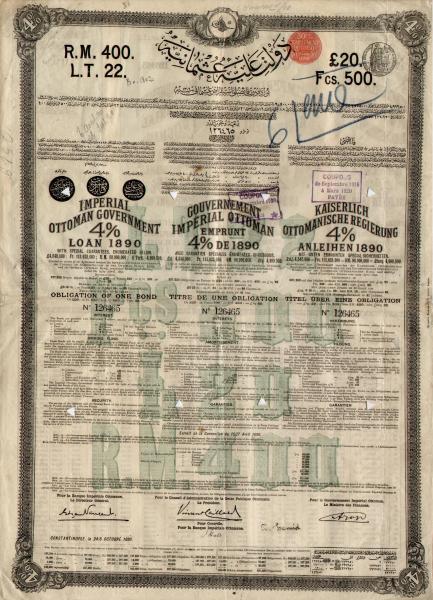

C’est donc dans la perspective d’accéder à un crédit plus abondant et moins cher que le Trésor ottoman considéra le recours aux capitaux extérieurs. Encouragé par les diplomaties européennes (correspondance épistolaire, rencontres régulières avec le gouvernement, proposition d’assistance dans la transition), le sultan Abdülmecit I initia la conversion en 1854. Des obligations ottomanes furent émises à destination d’investisseurs non-ottomans cette année-là, puis en 1855 et 1858, pour des montants respectifs de 3 millions, 5 millions et 3 millions de £. Jusqu’en 1877, 17 opérations d’emprunt furent effectuées, qui permirent de lever un montant équivalent à 3.21 milliards de Francs français. Les capitaux disponibles étant à l’époque principalement anglais et français (allemands à partir de 1880), l’émission fut effectuée sur les marchés britannique et français.

Titre de dette ottoman datant de 1890, libellé en langues et devises anglaises, françaises et, pour la première fois également allemandes.

Paradoxalement, l’afflux de capitaux n’apporta qu’un relatif soulagement dans la gestion ressources/dépenses - la majeure partie des sommes levées disparaissant dans le rachat des titres de dette internes et le remboursement des emprunts précédents. L’endettement prit ainsi la forme d’une spirale auto-entretenue et auto-accélératrice. D’après nos calculs, en 1875 - soit 20 ans après l’entrée dans un système d’endettement externe - le niveau de la dette ottomane détenue à l’étranger s’élevait à 200 millions de £, soit 909% du revenu national (évalué à 22 millions de £ pour l’année 1874-75). Les créanciers étrangers possédaient donc 9 fois plus de richesse que ce qui pouvait être produit en une année au sein de l’Empire. On voit donc dans quelle situation de dépendance financière l’Empire se trouvait déjà après seulement 20 années de recours aux capitaux étrangers. Dans ce contexte, face à la très forte demande de liquidité de la part de l’Empire et malgré la relative abondance de l’offre de crédit jusqu’en 1877, les termes de l’emprunt furent particulièrement – et de plus en plus - défavorables : en 1863, après 10 ans, le service de la dette représentait 12 millions de £, soit presque 25% du revenu de l’Empire. Le quart du budget national devait donc servir au paiement des intérêts de la dette chaque année. En 1875, ce montant avait grimpé jusqu’à atteindre 55% du revenu national : plus de la moitié des revenus nationaux quittaient chaque année le circuit économique ottoman.

Envers qui cette dépendance s’était-elle développée ? Envers des investisseurs privés européens d’abord : italiens, belges, hollandais (respectivement à hauteur de 2,62%, 7,20% et 7,95% de l’ensemble des titres), mais surtout britanniques (à 29%) et français (à 40%). Britanniques et français restèrent majoritaires dans la possession de titres au cours de toute la demi-décennie qui précéda la chute de l’Empire. A partir des années 1880-1890, ils furent rejoints par les créanciers allemands, alors que l’Empire d’Allemagne se découvrait de nouveaux intérêts sur le territoire ottoman. Ceux-ci acquirent - selon les émissions - 20 à 40 % des obligations ottomanes. En moyenne, seuls 8% de l’ensemble des titres étaient détenus par des ressortissants ottomans.

En parallèle, la dépendance s’était aussi établie envers les diplomaties, principalement française et anglaise : directement, puisque les émissions de titres sur les marchés français et anglais étaient soumises à approbation officielle des ministres des finances respectifs. Mais aussi indirectement, puisque le soutien officiel des diplomaties britannique et française s’avérait indispensable pour toute opération d’émission. Il fallait apparaître solvable et digne de confiance aux yeux des créanciers. L’Empire se trouva ainsi contraint au maintien de relations diplomatiques cordiales.

Enfin, la dépendance fut engagée sur le plan commercial : dans un schéma précoce de ce qu’on appellerait aujourd’hui la “dollarisation”, l’Empire dû intensifier ses relations commerciales avec des entreprises françaises, anglaises et allemandes - concessions sur des projets d’infrastructure ferroviaire, contrats d’exploitation des ressources du sel, du tabac selon un schéma monopolistique... - permettant d’obtenir ainsi les devises nécessaires au remboursement des emprunts. L’historien Şevket Pamuk chiffre ainsi à 5% le taux annuel d’augmentation du commerce extérieur ottoman au milieu du XIXe |2|. 1904 vit aussi l’apparition des premiers « emprunts-liés », directement destinés à étendre le champ des intérêts commerciaux et industriels français dans l’Empire |3| . Selon ce schéma, la provision de crédit de la part d’investisseurs français était conditionnée (par l’intervention directe des diplomates français en poste - on voit donc bien l’existence d’une solidarité d’intérêt entre entreprises et diplomatie) à des commandes de matériel militaire et industriel français (armement, artillerie, équipement naval, accord de contrats de construction d’infrastructures ferroviaires dans l’Empire). La dette jouait ainsi le rôle de bras d’extension des intérêts commerciaux et militaires français dans l’Empire ; Elle générait une dépendance directe envers les produits de l’industrie française.

Par l’entrée dans un système d’endettement externe, l’Empire ottoman se trouva donc confronté au développement d’une dépendance envers un « triptyque finance-industrie-diplomatie » |4|, sorte de « troïka européenne », franco-anglo-allemande.

Or, le développement d’intérêts étrangers grandissants dans l’Empire ottoman nécessita bientôt l’institutionnalisation de garanties. Il s’agissait pour l’empire de garantir l’afflux permanent de capitaux, de “rassurer les marchés” pourrait-on dire aujourd’hui. Comment se montrer crédible face aux créanciers européens ? L’idée d’un nécessaire recours à l’expertise européenne émergea parmi les élites ottomanes, alimenté par un discours européen plutôt paternaliste. C’était dans l’expérience européenne qu’il fallait trouver les clés d’une bonne gestion des finances publiques, et remédier à la « désorganisation » ottomane (absence de prévisions budgétaires, jeunesse du ministère des Finances, extravagance dans la gestion des recettes publiques...).

A partir de février 1863, représentants du divan (gouvernement) ottoman et banquiers européens, soutenus par leurs diplomaties respectives, s’accordèrent donc sur la création d’un établissement de banque centrale, la Banque Impériale Ottomane. Le gouvernement se soumettait ainsi à un nouveau de cadre de contrainte : à cet établissement fut transféré le droit exclusif de frapper la monnaie au nom de l’Empire, d’encaisser les revenus convergeant des provinces vers Constantinople et les capitales provinciales, d’encaisser les produits du commerce avec l’extérieur.

Bureaux de la Banque Impériale Ottomane à Constantinople

Elle conservait les revenus impériaux dans ses coffres. En tant que “contrôleur de l’Empire”, elle devait être informée à l’avance du budget et du niveau d’endettement de l’Empire pour l’année à venir. Elle effectuait les remboursements sur la dette interne et le transfert à l’Empire des fonds nécessaires au remboursement de la dette externe. Grâce à son statut parallèle d’établissement commercial, elle pouvait accorder -ou refuser d’accorder- au gouvernement ottoman des avances de trésorerie. Surtout, elle était le seul établissement mandaté pour négocier les conditions attachées à chaque émission de titres. Si souveraines qu’aient pu être par nature les prérogatives accordées, la Banque Ottomane était gérée exclusivement par des représentants anglais et français. Selon un schéma étrange, cette banque centrale était capitalisée pour moitié de capitaux français, pour moitié de capitaux anglais. Les bureaux opérationnels n’étaient pas ceux de Constantinople, mais de Londres et Paris. A la tête de l’institution, dans les comités, au sein l’assemblée générale des actionnaires n’opéraient (pratiquement) que des ressortissants français et anglais (4% seulement des membres de l’assemblée générale étaient ottomans). Le sultan ne détenait dans la pratique qu’un droit d’information via l’envoi d’un “haut délégué”. La Banque Ottomane était donc finalement une banque centrale très peu ottomane ! Elle possédait un degré d’indépendance maximal à l’égard du gouvernement ottoman : non seulement le gouvernement ottoman n’exerçait aucun contrôle sur son action, mais les décisions étaient prises par des ressortissants étrangers établis en Europe. Gérant à la fois les émissions de titres, les remboursements et les revenus consacrés aux remboursements, la Banque Ottomane assurait aux créanciers le remboursement de l’argent investi dans les délais prévus. Elle jouait donc le rôle d’’intermédiaire clé entre les créanciers et le gouvernement et servait de canal de pénétration des intérêts français et anglais au sein de l’Empire ottoman.

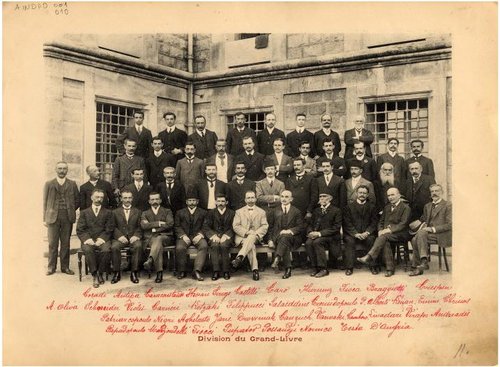

Mais la Banque Ottomane ne fut pas le seul produit institutionnel de la relation de dépendance. A la suite du défaut de paiement de l’Empire sur sa dette en 1875, la dette fut seulement partiellement restructurée (de 191, elle passa à 106 millions de £). Plutôt que d’abandonner les droits sur leurs créances, les créanciers exigèrent un remboursement total, échelonné dans le temps : une commission des finances composée d’experts nommés par les “grandes puissances” devait être mise en place afin d’organiser le recouvrement de l’ensemble des pertes subies. La proposition fut acceptée par le divan : affaibli par le défaut de paiement, en besoin aigu de financement (insurrections en province herzégovine puis bulgare, guerre contre la Serbie puis la Russie), le gouvernement ottoman prit également au sérieux les menaces d’envoi de forces navales et de pressions commerciales contre l’Empire. Une institution fût érigée en 1881 sous le nom d’Administration de la Dette Publique Ottomane. Par décret impérial, plusieurs revenus de l’Empire lui furent “absolument et irrévocablement” transférés (revenus des douanes, taxe sur les spiritueux, droits de timbre, droits de pêche, taxe sur la soie, monopoles du sel et du tabac, parmi d’autres). Ces revenus devaient être alloués par l’Administration au versement de compensations aux créanciers sur les titres émis avant le défaut ; Une partie devait être allouée au paiement des emprunts en cours – c’est-à-dire contractés entre 1888 et 1914. Ce sont au total 5 % des revenus impériaux - jusqu’à 12 % dans les années 1900 - qui disparaissaient chaque année vers les coffres européens (en grande partie sous forme de compensation pour la prise de risque, par nature attachée à tout investissement) |5| ! L’Administration était dirigée par des européens (Français, Anglais, Hollandais, Allemands et Italiens) représentants directs de leurs créanciers nationaux. Complètement autonome du pouvoir ottoman, elle était donc un instrument de garantie absolue pour les créanciers, qui obtenaient l’assurance du remboursement des sommes anciennement et nouvellement investies. D’une certaine façon, les porteurs de titres obtenaient avec l’Administration un droit direct sur la gestion des finances ottomanes, à leur profit, jusqu’au remboursement total du “préjudice” subi (à la disparition de l’Empire). Progressivement, les prérogatives de l’Administration furent même étendues au rôle de garant pour le règlement des contrats d’infrastructure (chemin de fer particulièrement). On retrouve donc encore une fois cette solidarité d’intérêt entre les 3 bras de la « troïka » (financiers, hommes d’État, industriels).

Locaux de l’Administration de la Dette Publique Ottomane, Constantinople

Le service du Grand Livre, service de comptabilité de l’Administration, était composé d’une majorité d’occidentaux

La dépendance de l’Empire au “centre” fut donc multiple et grandissante : dépendance dans la politique monétaire, par la perte de contrôle sur la frappe de la monnaie ; dépendance dans la politique budgétaire, par le cadre imposé sur les dépenses et le transfert des recettes impériales à deux institutions totalement indépendantes. A partir de la dernière décennie du XIXe siècle, les agents de l’Administration de la Dette Publique remplacèrent même les agents impériaux aux postes de collecte des taxes dans les provinces, rendant la perte de souveraineté particulièrement visible au quotidien. Mais également dépendance dans la politique d’endettement, par « l’externalisation » de la négociation, de la gestion et du remboursement des titres publics. De manière plus diffuse, la dépendance résultait parallèlement du transfert de légitimité accordé à ces institutions indépendantes : de la crédibilité de leur action dépendait l’accès de l’Empire au crédit. A compter des années 1860, l’Empire ottoman perdit tout contrôle sur sa politique économique, au profit de la représentation d’intérêts européens dans l’Empire. De manière la plus extrême, l’on assista donc au déploiement d’un « dispositif de dépendance » résultant de la dette, qui vint progressivement grignoter le caractère souverain reconnu à l’Empire depuis le Traité de Paris de 1856. L’Empire ottoman ne put s’extraire de ce dispositif pendant tout son dernier demi-siècle d’existence, jusqu’à sa dislocation en 1923.

S’intéresser aux dernières années d’existence de l’Empire ottoman et à son évolution financière livre des clés de compréhension des mécanismes de dépendance intrinsèquement attachés à la dette, qui semblent contenir une certaine dimension intertemporelle. Comme une sorte de contre-exemple – et contrairement au Mexique quelques années plus tard – le cas ottoman donne à voir une succession de décision prises au sommet de l’Empire pour s’assurer l’afflux d’un crédit devenu indispensable, au prix de la renonciation à des pans entiers de souveraineté (souveraineté dans la prise de décision, la conception et la conduite des politiques monétaire, budgétaire, fiscale, d’endettement, mais aussi de la politique diplomatique, industrielle et commerciale). La dette apparaît ainsi de manière éclatante comme instrument de subordination, selon des mécanismes toujours à l’œuvre aujourd’hui.

notes articles:

|1| La formule est de Bernard Lewis. cf. Bernard Lewis, The Emergence of Modern Turkey (2nd edition), Oxford University Press, Paris, 1968, p.26.

|2| cf. Şevket Pamuk, “The evolution of financial institutions in the Ottoman Empire, 1600-1914”, Financial History Review 11., Cambridge, 2004, pp.7-32, p.27.

|3| Il faut rappeler qu’en cette période de pré-première guerre mondiale, l’heure était à l’exacerbation des discours nationalistes et au renforcement des entreprises nationales.

|4| La formule est de Jacques Thobie. cf. Jacques Thobie, La France, l’Europe et l’est méditerranéen depuis 1850, Economie Finance Diplomatie, Isis, Istanbul, 1993.

|5| 21 millions de £ furent ainsi retranchés des revenus ottomans entre 1881 et 1902 (21 ans). Dans les années 1900, ce sont environ 2.7 millions de £ qui furent saisis chaque année. cf. Donald C. Blaisdell, European Financial Control in The Ottoman Empire, A study of the Establishment, Activities, and Significance of the Administration of the Ottoman Public Debt, AMS Press, New York, 1966, p.117

infos article

URL: http://www.cadtm.org

Louise Abellard est étudiante chercheuse en économie et sciences politiques, membre du CADTM France